USDT与USDC:市场份额比较

The 稳定币 到2025年9月,市场已达到显著成熟度,2025年7月的最新数据显示,总市场保持强劲的增长势头。USDT继续占据61.8%的市场份额,而USDC在1450亿美元的基础上巩固了其地位,形成了一个日益竞争激烈的环境,反映出加密货币采纳和监管合规的更广泛趋势。

主要稳定币之间的竞争动态在2025年加剧,受到监管发展、机构采纳模式以及DeFi协议中不断演变的用例的驱动。随着USDC在Circle首次公开募股(IPO)估值中经历500%的激增,以及关于到2030年可能在5000亿美元稳定币市场中占主导地位的猜测,稳定币霸权之争对交易者、机构和更广泛的加密货币生态系统具有重要意义。

1. 当前市场格局:USDT主导地位与USDC增长

1.1 USDT以62%的市场份额维持市场领导地位

USDT以61.8%的市场份额持续主导,反映出网络效应和全球加密货币市场上既有交易关系的强大影响力。尽管面临监管压力,包括欧洲的MiCA立法带来的合规挑战,USDT仍然保持作为大多数加密货币交易对和流动性提供者的主要地位。

的市场地位的韧性展示了几个关键优势: USDT的市场地位的韧性展示了几个关键优势:

全球交易所无缝整合: 在几乎每个主要的全球加密货币交易所上市,为交易者和机构提供无与伦比的可达性

多链生态系统: 在以太坊、Tron、币安智能链及众多其他网络上可用,支持无缝跨链交易

新兴市场偏好: 在货币不稳定、资本管控或对传统银行基础设施有限访问的地区特别受欢迎

交易量领导地位: 作为大多数加密货币交易对的主要基础货币,创造了持续的有机需求

1.2 USDC的战略定位和增长轨迹

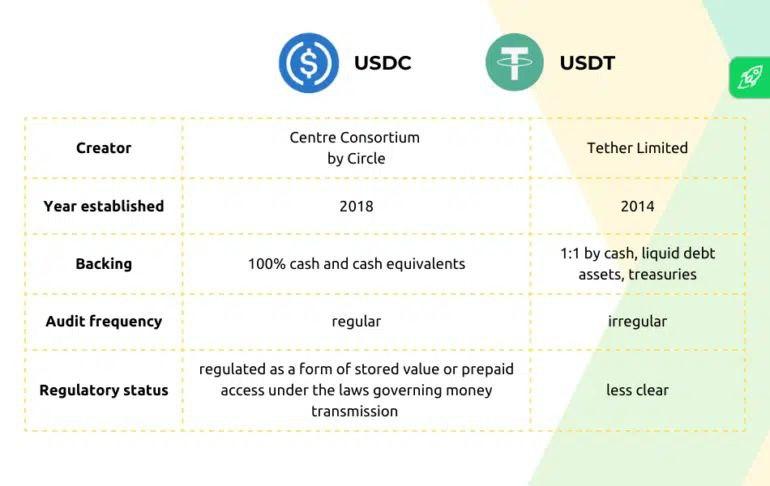

USDC增长到1450亿美元的市场市值和加强的机构采纳反映了合规性在吸引传统金融参与者中的价值。Circle的战略方法聚焦于通过透明度和监管对齐建立信任:

合规性聚焦: 每月的审计和透明的储备报告吸引了寻求合规稳定币曝光的机构资本

传统金融合作伙伴关系: 与银行、支付处理商及金融机构的直接关系创造了新的需求渠道

地理战略: 在监管明确的美国市场表现强劲,相较于合规性较差的替代品具有竞争优势

首次公开募股(IPO)势头: Circle的500% IPO估值激增表明市场对USDC长期增长潜力和监管定位的信心

1.3 市场份额演变和竞争动态

当前62%的USDT与32%的USDC市场份额划分反映出与历史时期的显著变化,当时USDT控制了超过80%的稳定币市场。这个演变表明:

机构多样化: 大型机构在不同风险特征和合规框架中分散稳定币的配置

监管风险管理: 市场参与者通过持有合规和网络占主导地位的稳定币来对冲监管不确定性

用例专业化: USDT占主导地位于零售交易和国际市场,同时USDC则捕获机构及以美国为中心的应用

竞争压力使用户受益,通过改进的特性、增强的透明度和更好的收益机会,让这两种稳定币为市场份额和用户忠诚度而竞争。

2.交易量分析和市场效率

2.1 日交易模式和流动性

当前交易数据显示,USDC保持显著的日交易量,在24小时内交易活动达到48.5亿美元,显示出健康的市场参与和流动性深度。最活跃的USDC交易对(USDC/USDT)在Binance等主要交易所每天产生超过10亿美元的交易量,表明强劲的套利活动和有效的价格发现机制。

交易量分布分析:

交叉交易: USDC/USDT仍然是套利机会中流动性最强的稳定币对

法币网关活动: 直接的USD/USDC交易为机构参与者提供了有效的上下转换通道

DeFi整合: 通过去中心化交易所和借贷协议进行的显著交易量

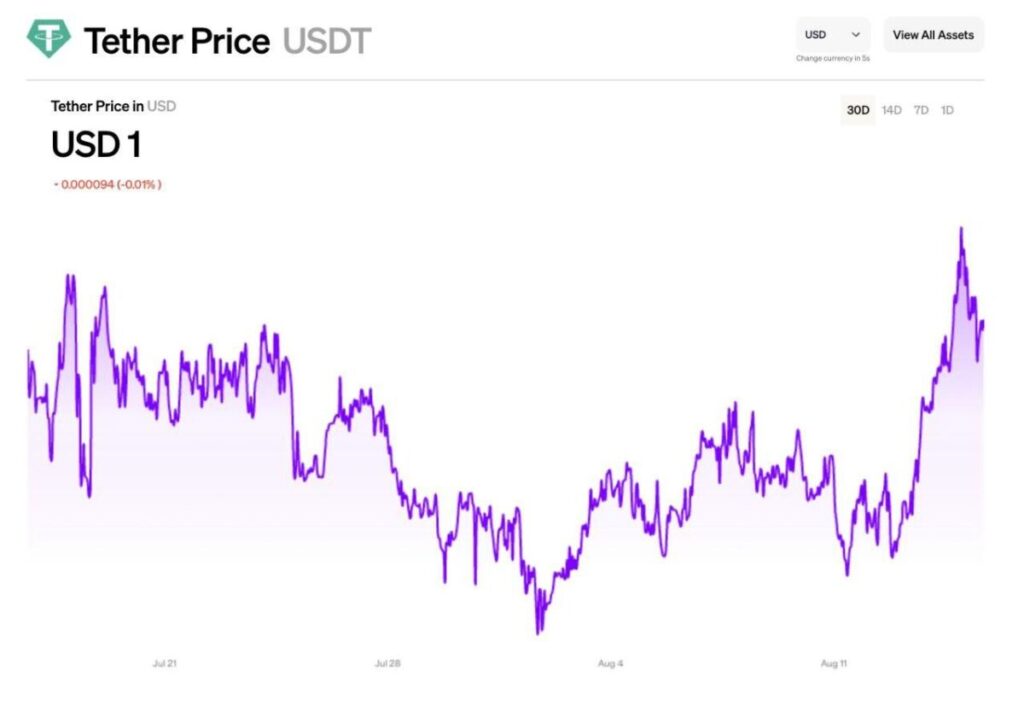

2.2 价格稳定性和挂钩维护

两种主要稳定币在2025年始终保持与美元的紧密挂钩,USDC交易价格为0.9999,几乎没有偏离1.00的目标。这种稳定性反映出:

强大的套利机制: 活跃的交易社区迅速修正任何价格偏离

深厚的流动性池: 足够的市场深度,能够吸收大额交易而不会产生显著的价格影响

机构做市: 专业的市场制造商提供持续的流动性和价格稳定性

储备透明度: 清晰的支撑机制减少了市场对挂钩维护能力的不确定性

3.如何在MEXC上交易稳定币:策略与机会

3.1 可用交易选项和交易对

MEXC 提供全面的稳定币交易基础设施,具备多种不同策略的选项:

3.1.1 主要交易对:

USDT市场: 使用USDT作为基础货币访问500多个加密货币

USDC交易: 直接进行USDC/USDT套利交易,差价较小

法币通道: 直接将USD转化为稳定币,提供竞争性汇率

3.1.2 高级交易特性:

网格交易: 在波动期间稳定币对之间自动套利

MEXC赚取: 在USDT和USDC持有上获得收益,条款灵活

保证金交易: 用于复杂套利策略的杠杆头寸

3.2 稳定币市场中的套利机会

竞争的稳定币格局为信息丰富的交易者创造了多重套利机会:

3.2.1 挂钩偏差交易:

监测实时价格,以便处理1.00的短暂偏差

在短时间去挂钩事件中迅速执行套利交易

使用限价单自动捕捉套利机会

3.2.2 跨交易所套利:

比较不同交易所和DEXs上的USDT和USDC价格

同时执行交易以捕捉价格差异

在利润计算中考虑交易费用和网络成本

收益套利策略:

比较MEXC赚取和外部DeFi协议之间的收益率

在不同平台之间高效移动资金,以最大化风险调整后的回报

在收益优化决策中考虑手续费和锁定期

3.3 风险管理和头寸规模

3.3.1 监管风险对冲:

在USDT和USDC之间保持平衡的敞口,以对冲监管发展

监控影响特定稳定币的监管公告

考虑大型头寸的地理限制和合规要求

3.3.2 流动性风险评估:

关注交易量大的对,且市场深度稳定

利用MEXC的订单簿分析在大额交易前评估市场流动性

实施止损单以在波动期管理下行风险

4.市场展望和战略影响

4.1 监管发展塑造竞争

稳定币的竞争格局越来越受到监管透明度和合规要求的影响。欧洲的MiCA立法和不断演变的美国监管框架为USDT和USDC在不同市场提供了不同的优势:

4.1.1 USDC的监管优势:

在受监管的司法管辖区内清晰的合规途径

透明的储备支持吸引机构资本

在传统金融整合方面的更强位置

USDT网络优势:

已建立的全球采纳和交易关系

多链可用性提供操作灵活性

在新兴市场和零售交易中的强大定位

4.2 未来市场预测

关于2030年5000亿美元稳定币市场的猜测表明显著的增长潜力,但市场份额的分配可能依赖于:

机构采纳模式: 企业财务和传统金融整合偏向合规稳定币如USDC

全球市场准入: 国际采纳持续偏向于诸如USDT等拥有广泛交易所支持的已建立网络

技术创新: 新的稳定币机制和收益生成特性可能会扰乱当前的市场动态

监管演变: 不断变化的合规要求影响竞争定位和市场准入

4.3 投资与交易策略

4.3.1 保守方法:

关注USDC以实现合规性和机构支持

使用MEXC赚取实现稳定收益而不涉及智能合约风险

保持小额USDT配置以便于交易灵活性

4.3.2 平衡策略:

根据用例和合规偏好,在USDT和USDC之间分配

利用不同稳定币对之间的套利机会

结合集中收益与 DeFi 协议以优化收益

积极交易焦点:

监测不同交易所和交易对的套利机会

使用自动化交易工具进行系统化套利执行

保持高流动性头寸以快速捕捉市场机会

5.结论

2025年9月的稳定币市场反映出一个成熟且竞争激烈的格局,USDT的网络效应继续提供市场领导地位,而USDC的合规策略吸引着不断增长的机构采纳。62%对32%的市场份额动态创造了一个健康的竞争环境,通过改进的特性、更好的收益和增强的透明度使用户受益。

演变朝着更加平衡的稳定币生态系统,减少了系统性风险,并为用户提供与其特定的交易、合规和收益生成需求相匹配的选项。这种竞争动态推动了既有和新兴稳定币项目的持续创新和改进。

对于交易者和机构来说,理解不同稳定币的竞争优势和风险特征,对优化投资组合配置和交易策略至关重要。MEXC的全面稳定币基础设施提供了必要的工具,以便利用套利机会,实现竞争性的收益,并在这个不断发展的市场环境中有效管理风险。

预计到2030年稳定币市场增长到5000亿美元,为理解市场动态并在不同稳定币生态系统中有效布局的用户提供了显著机会。成功需要在网络优势与合规替代品之间保持平衡,如 USDC.

版权说明:本文章来源于网络信息 ,不作为本网站提供的投资理财建议或其他任何类型的建议。 投资有风险,入市须谨慎。

本分分类: 币价今日行情分析

版权声明:本文由用户上传发布,不代表MEXC 交易所官网入口 | MEXC 交易所app下载 - 全球领先的虚拟币交易平台立场,转载联系作者并注明出处https://www.andddon.com/1914.html